DECLARACIONES JURADAS PATRIMONIALES

DE LA MUNICIPALIDAD DE LA PLATA

Guía para completar las DDJJ Patrimoniales

Debe descargarse el instructivo electrónico que se encuentra en la página web, para completar los formularios electrónicos de DD JJ mediante el sistema GDE.

Para los específicos y excepcionales casos de funcionarios que deben presentar la DD JJ en formato papel, deberá descargar los formularios de carácter Público y Reservado en el sitio web de la O.F.I. declaracionesjuradas.laplata.gob.ar. Una vez descargados los formularios en el escritorio de la PC, deberá completar de manera virtual la información exigida en cada celda de los formularios, las cuales algunas de ellas contienen opciones para completar. Luego de completados los formularios, deberá imprimirlos para ser entregados personalmente en la Subsecretaria de Transparencia dependiente de la Secretaria de Justicia.

Declaración Jurada inicial

Debes presentar tu DDJJ Inicial cuando ingresas a un cargo o función, de conformidad a lo a lo establecido en la ordenanza municipal N° 11.629 mediante la cual el Municipio se adhirió a la Ley provincial N°15.000.

En este caso, la presentación es dentro de los 30 días hábiles desde la fecha de notificación del acto administrativo de designación en el cargo o función. Para el caso en el que tu cargo o función no requiera acto administrativo de designación, tenés 30 días hábiles administrativos desde la fecha en que comenzás a ejercer tus funciones, para presentar la DD.JJ.

Declaración jurada actualizada

Se presenta anualmente, y el plazo es hasta el último día hábil del mes de agosto de cada año.

Todos los años debes presentar tu DDJJ “Actualizada”, con excepción del año en el cual hayas iniciado en funciones, caso en el que solo deberás presentar la DDJJ “Inicial”.

Por ejemplo: Si ya presentaste tu DDJJ “Inicial" por haber ingresado al cargo en el año 2021, entonces en el año 2021 estás exceptuado de presentar tu DDJJ “Actualizada”.

Declaración jurada de cese

Debes presentar tu DDJJ de cese cuando cesas en el cargo o función.

El plazo máximo estipulado para la presentación es de 30 días hábiles contados desde la fecha efectiva de cese.

Para elegir el año de declaración, tenés que tener en cuenta el tipo de declaración jurada (DDJJ) a presentar:

Declaración jurada inicial

Si tenés que presentar tu DDJJ Inicial, el período fiscal que vas a decarar es el correspondiente al año anterior al que ingresaste en tu cargo, es decir, el año anterior al inicio efectivo en el cargo o función, independientemente de la fecha de notificación.

Declaración jurada actualizada

Si tenes que presentar hoy tu DDJJ Anual que vence este próximo 31 de agosto, el año fiscal que debes declarar es el anterior al año en el que debes presentar la DDJJ.

Declaración jurada de cese

Si tenés que presentar hoy tu DDJJ de Cese, el año por el que efectuas la declaración es el que cesaste en funciones.

Declaración Jurada Inicial

Si tenés que presentar tu DDJJ Inicial, seleccioná el año inmediato anterior al que ingresaste en tu cargo, independientemente de la fecha de notificación del mismo.

Declaración Jurada Actualizada

Si tenés que presentar tu DDJJ Anual, que vence el último día hábil del mes de agosto de cada año, seleccioná como año de declaración jurada el año inmediato anterior al que debés presentar la DD.JJ.

Declaración Jurada de Cese

Si tenés que presentar tu DDJJ de Cese, seleccioná el año en que efectivamente cesaste en el cargo, independientemente de la fecha de notificación de la baja.

Por ejemplo:

- Si comenzaste a ejercer tu cargo en diciembre de 2020 pero te notificaste de tu designación durante el 2021, el año de tu Declaración Jurada (DDJJ) Inicial debe ser “2019” y tenés que completar el formulario con la información al 31/12/2019. Una vez presentada la DDJJ "Inicial 2019", deberás presentar, antes del 31 de agosto de 2021, una DDJJ "Anual 2020".

- En cambio, si comenzaste en tu cargo en el año 2021 y presentaste tu DDJJ “Inicial 2020”, entonces estás exceptuado de presentar tu DDJJ “Anual 2020”.

- Si cesaste en tu cargo en diciembre de 2020, la DDJJ de “Cese” es “2020”, pero si tu renuncia al cargo se acepta durante el 2021, y trabajaste en ese periodo, entonces excepcionalmente el año de tu DDJJ de "Cese "debe ser “2021”.

- Si en 2020 no presentaste tu DDJJ Anual y estás subsanando ese incumplimiento en 2021, tenés que seleccionar "2019" y completar el formulario con la información al 31/12/2019. No olvides que también tendrás que presentar DDJJ "Anual 2020", si correspondiera.

Declaración Jurada Inicial

Las DD.JJ Inicial deben contener la totalidad de los datos personales, patrimoniales y de ingresos netos-tanto en el país como en el extranjero- del sujeto obligado, cónyuge o conviviente, hijos/as menores no emancipados/as y de las personas a su cargo, al 31 de diciembre del año inmediato anterior al año en el que debes presentar la Declaración Jurada Inicial correspondiente seleccionado.

Respecto a los ingresos, se deben declarar todos los que se hayan percibido durante todo el año calendario anterior al año de presentación de la declaración Jurada Inicial, en virtud de cualquier actividad que hayas realizado.

Por ejemplo: Si ingresas al cargo en el año 2021, y debés presentar la DD JJ Inicial, tenés que informar todos los ingresos percibidos en el año 2020 en concepto de cualquier actividad o trabajo que hayas desempeñado.

Declaración Jurada Actualizada

Las DD.JJ actualizadas deben contener la totalidad de los datos personales, patrimoniales y de ingresos netos-tanto en el país como en el extranjero- del sujeto obligado, cónyuge o conviviente, hijos/as menores no emancipados/as y de las personas a su cargo, al 31 de diciembre del año inmediato anterior al año en el que debés presentar la Declaración Jurada actualizada seleccionado .

Respecto a los ingresos, se deben declarar todos los percibidos durante todo el año calendario anterior al año en el que deberás presentar la declaración Jurada Actualizada.

Por ejemplo: Si ingresaste en el año 2020 y en el 2021 tenés que presentar la DD JJ Actualizada, tenés que informar todos los ingresos percibidos en el año 2020.

Declaración Jurada de Cese

La DD.JJ de Cese debe contener la totalidad de los datos personales, patrimoniales y de ingresos netos -tanto en el país como en el extranjero- del sujeto obligado, cónyuge o conviviente, hijos/as menores no emancipados/as y de las personas a su cargo, desde la última información presentada hasta la fecha efectiva de cese.

Respecto a los ingresos, se deben declarar todos los percibidos a partir de los informados en tu última declaración presentada y hasta la fecha de cese.

Por ejemplo: Si cesaste en tu cargo el 5 de marzo de 2021 y tu última declaración presentada fue la “Anual" presentada en el año 2020 por el periodo fiscal 2019” (es decir presentada en 2020 con información referida al 31/12/2019), tenés que declarar los ingresos percibidos desde el 01/01/2020 al 05/3/2021.

En la solapa ANTECEDENTES LABORALES /PROFESIONALES

Si estás presentando tu Declaración Jurada Inicial debés declarar todos los trabajos o actividades que realizaste durante los últimos dos años, contados desde la fecha en la cual comenzaste a prestar funciones en tu cargo — siempre que no las desempeñes más en la actualidad—.

Si estás presentando tu Declaración Jurada Anual o Declaración Jurada de Cese, debés declarar todos los trabajos o actividades que realizaste durante los últimos dos años, contados desde la fecha en la cual estás presentando tu Declaración Jurada —siempre que no las desempeñes más en la actualidad—.

En cualquier caso, debés declarar todas las actividades que realizaste, sean remuneradas o no, realizadas en forma independiente o no, como así también si dirigiste, administraste, representaste, patrocinaste, asesoraste o de cualquier otra forma prestaste servicios para alguna empresa, organismo o entidad pública o privada.

En la solapa ACTIVIDADES SIMULTÁNEAS

Cualquiera sea el tipo de declaración jurada que estás presentando, debés declarar todos los trabajos o actividades que desempeñas de manera simultánea al cargo o función por el cual estás obligado a presentar la declaración.

Recordá que estos datos deben ser actualizados en cada declaración jurada.

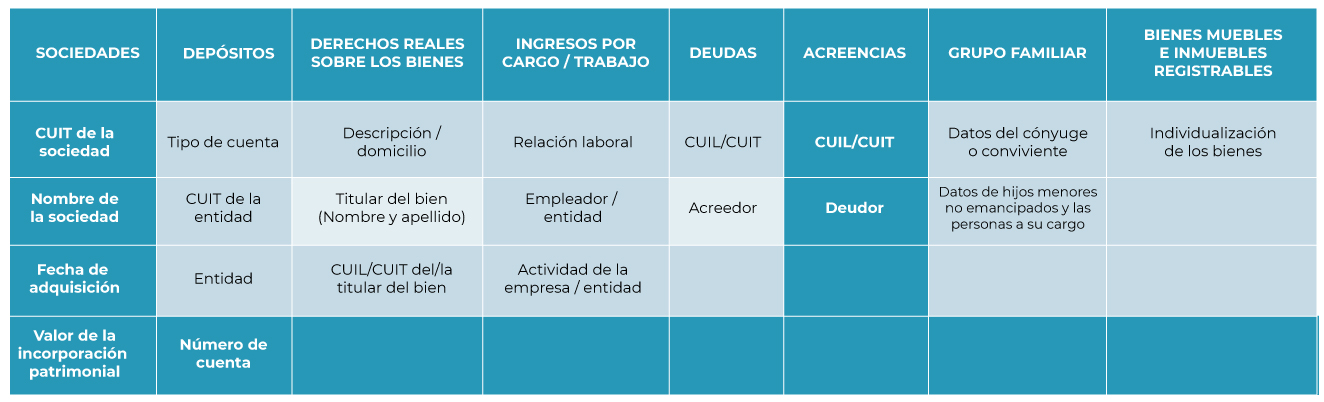

No. La Ley provincial Nº15.000 a la cual el Municipio adhirió mediante ordenanza 11.629, en su artículo 9º establece la información de la declaración jurada que no tendrá carácter público, y en el Anexo II- Técnico del Decreto Reglamentario Nº 899/18 de esa ley se establece como reservados los siguientes campos del formulario:

La información reservada contenida en la Declaración Jurada Patrimonial será resguardada por la autoridad de apliación y sólo podrá ser consultada a la OFI, mediante oficio, a requerimiento de la autoridad judicial.

Para cada sección existen distintas fuentes de información que pueden resultar de utilidad al momento de la carga de la declaración jurada:

INFORMACIÓN LABORAL

Para completar esta sección se puede recurrir a los recibos de sueldo del trabajo por el cual se presenta la declaración jurada. En ellos encontrarás la denominación formal o razón social de la empresa u organismo para el cual trabajas, el cargo o función que ocupas y la fecha de inicio.

ANTECEDENTES LABORALES

Para completar esta sección es posible recurrir a los recibos de sueldo de cada trabajo. En ellos podrás encontrar la denominación formal o razón social de la empresa u organismo para el cual trabajaste, el cargo o función que ocupabas y la fecha de inicio.

En el caso que la vinculación laboral no haya sido en relación de dependencia, podes buscar el contrato mediante el cual te vinculaste con el organismo o las facturas emitidas como comprobante de prestación de servicios a este.

ACTIVIDADES SIMULTÁNEAS

En el caso que tengas un trabajo en relación de dependencia, podés recurrir a los recibos de sueldo de cada trabajo. En ellos podrás encontrar la denominación formal o razón social de la empresa u organismo para el cual trabajas, el cargo o función que ocupas y la fecha de inicio. Si la relación de dependencia es en el ámbito privado, los campos “Empresa/Organismo” y “Entidad” debes completarlos con la misma información.

En el caso de ejercer una actividad independiente, podes consultar tu constancia de inscripción de AFIP. En ella encontrarás la actividad que ejerces y la fecha de inicio. A su vez, debes completar los campos “Empresa/Organismo” y “Entidad” con tu propio nombre y el campo “Cargo

o función” con la denominación “Autónomo”.

DATOS FAMILIARES

Si desconoces los números de CUIL de los/las familiares que tenes que declarar, podes consultarlos en el link: www.anses.gob.ar/constancia-de-cuil

Los datos restantes podes obtenerlos del DNI del integrante del grupo familiar.

BIENES MUEBLES REGISTRABLES

Para completar los datos correspondientes a los campos “Marca/Descripción”, “Año de fabricación”, “Año de ingreso/Adquisición”, “Dominio/Matrícula” y “Porcentaje de titularidad”, es posible consultar el título de propiedad del bien.

El “Valor de incorporación patrimonial” (valor de compra) se puede buscar en el boleto de compraventa o la factura de compra.

Para completar el campo “Valuación fiscal actualizada”, el valor fiscal de ciertos tipos de bienes se puede encontrar en las facturas de servicios municipales o provinciales del año al que corresponda la declaración o en las tablas de valuaciones de AFIP o ARBA. Ejemplo: Si en 2020 tengo que presentar una declaración jurada de actualización, las facturas de servicios a consultar deben ser 2019.

BIENES MUEBLES NO REGISTRABLES

La información para completar los campos “Descripción”, “Porcentaje de titularidad” y “Valor de incorporación patrimonial” (valor de compra) se puede encontrar en la factura de compra. Para el campo “Valuación” se debe indicar el valor de mercado o posible valor de reventa. Los bienes muebles no registrables a declarar (inciso d) del artículo 8° de la Ley N° 15.000 deberán ser aquellos que superen quince (15) salarios mínimos vitales y móviles ($253.125 a Junio 2020), según lo establecido en el artículo 8° del Decreto N°899/18.

BIENES INMUEBLES

En la escritura traslativa de dominio se pueden encontrar todos los datos referidos a la ubicación de inmueble, “Porcentaje de titularidad”, “Año de adquisición”, “Valor de incorporación patrimonial” (valor de compra) y, en algunos casos, el origen de los fondos.

TÍTULOS, ACCIONES, FONDOS COMUNES DE INVERSIÓN

La fuente de información dependerá del tipo de títulos y de cómo realice sus operaciones:

- Operaciones mediante operador de bolsa: Debes consultar a tu operador para obtener toda la información de esta sección.

- Operaciones mediante homebanking: Podes consultar el homebanking para ver cuándo y cuánto has invertido. En general existe una opción similar a “Mis tenencias al 31/12” en la que se brinda parte de esta información.

- Compra y venta en efectivo: Boleto de compraventa de acciones, contratos sociales y estatutos. Para los datos formales del objeto de la inversión podes consultar la constancia de CUITde AFIP.

SOCIEDADES

Para completar los datos formales de las sociedades se necesitan los boletos de compraventa de acciones, contratos sociales y estatutos. Para completar el “Valor actual” podes recurrir al último balance aprobado de la sociedad o el valor de cotización en bolsa a la fecha de corte de la declaración.

DEPÓSITOS BANCARIOS / DINERO EN EFECTIVO

Toda la información relacionada con depósitos bancarios se puede hallar en el homebanking, consultando las tenencias a la fecha requerida. También es posible hallar este tipo de información en el sitio web de la AFIP, en el servicio “Nuestra Parte”, ingresando con clave fiscal de nivel de seguridad 2.

Operaciones mediante homebanking: Podes consultar el homebanking para ver cuándo y cuánto has invertido mediante la herrameinta “Mis Tenencias al 31/12” en la que se brinda parte de esta información.

Para verificar el CUITde las entidades, se puede recurrir al siguientelink: http://www.afip.gob.ar/gananciasYBienes/documentos/ENTIDADES%20FINANCIERAS.pdf

INGRESO POR TODOS LOS TRABAJOS / ACTIVIDADES

Se debe consultar el comprobante que indique los ingresos percibidos: recibos de sueldo o formulario N° 649 de AFIP otorgado por el empleador, en el caso de ingresos por trabajos en relación de dependencia; facturas emitidas durante el período sujeto a declaración, recibos de alquileres percibidos, etc.

OTROS INGRESOS

La fuente de la información requerida en esta sección dependerá del tipo de ingreso que se está declarando.

VENTA DE BIENES INMUEBLES

En la escritura traslativa de dominio se pueden encontrar todos los datos referidos a “Porcentaje de titularidad” y “Monto total en pesos”.

DEUDAS

En el caso de contraerlas con entidades bancarias, es posible consultarlo en el homebanking de la entidad en cuestión o yendo a la sucursal que te corresponda. En el caso de haberla contraído con otro tipo de entidades, es necesario buscar la información en el documento que valida dicha deuda.

ACREENCIAS

En caso de haber otorgado un crédito, es posible consultar la información requerida en esta sección en el documento que deje constancia de dicho crédito, si es que fue documentado.

¿Tengo que declarar únicamente los ingresos por el cargo por el cual presento la declaración jurada?

No, debes declarar todos los ingresos percibidos.

Busca en la solapa “Ingresos por cargo/Trabajo” para declarar los ingresos percibidos por el cargo por el cual presentas la declaración jurada, y/o por otros trabajos por el cual hayas percibido ingresos.

Luego, en la solapa “Otros Ingresos” además vas a declarar todo otro ingreso que hayas percibido en el periodo declarado: alquileres, premios ganados, herencias o donaciones recibidas, intereses ganados en inversiones, rodados u otros activos.

Por último y en caso de venta de inmuebles, debes incorporar tus ingresos en la solapa “Venta de Inmuebles”.

Recordá que siempre debés declarar todos los ingresos que hayas percibido en el período declarado.

Es necesario informar el valor neto de todos los sueldos, netos de gastos o retenciones.

En un recibo de sueldo tipo, dicho valor se encontraría en el casillero indicado a continuación:

La Declaración Jurada Patrimonial debe contener información personal, patrimonial y de ingresos netos, tanto en el país como en el extranjero, respecto del sujeto obligado y, además, de su grupo familiar, definido éste como su cónyuge o conviviente, los hijos/as menores de edad no emancipados/as y las personas a su cargo.

Recordá declarar los bienes y los ingresos de tus familiares.

Se considera conviviente a aquella persona con la que se forme una unión convivencial en los términos del artículo 510 del Código Civil y Comercial, cuyo reconocimiento a los efectos jurídicos, se da bajo las siguientes condiciones:

Los/as dos integrantes deben ser mayores de edad.

No deben estar unidos/as por vínculos de parentesco en línea recta en todos los grados, ni colateral hasta el segundogrado.

No deben estar unidos/as por vínculos de parentesco por afinidad en línea recta.

No deben tener impedimento de ligamen ni debe estar registrada otra convivencia de manera simultánea. Deben mantener la convivencia durante un período no inferior a dosaños.

Si su conviviente cumpliera con estas características correspondería su consideración al momento de completar elformulario.

El Código Civil y Comercial en su artículo 465, establece que serán bienes gananciales, entre otros, los siguientes:

Los creados, adquiridos por título oneroso o comenzados a poseer durante la comunidad por uno/a u otro/a de los/as cónyuges, o por ambos/as en conjunto, siempre que no estén incluidos en la enunciación del artículo 464 del mencionado Código (definición de “bienes propios”, que se detalla más abajo).

Los adquiridos durante la comunidad por hechos de azar, como lotería, juego, apuestas, o hallazgode tesoro.

Los frutos provenientes de la profesión, trabajo, comercio o industria de uno/a u otro/a cónyuge, generados durante la comunidad. Lo producido durante la comunidad como consecuencia del derecho de usufructo de carácterpropio.

Los créditos o indemnizaciones que sustituyen otro bien ganancial.

Los adquiridos después de la extinción de la comunidad, si el derecho de incorporarlos al patrimonio había sido adquirido a título oneroso durante ella.

No son gananciales las indemnizaciones percibidas por la muerte del/ de la otro/a cónyuge, incluso las provenientes de un contrato de seguro, sin perjuicio, en este caso, de la recompensa debida a la comunidad por las primas pagadas con dinero de ésta.

En su artículo 464, el Código Civil y Comercial establece que serán bienes propios, entre otros, los siguientes:

Los bienes de los cuales los/las cónyuges tienen la propiedad, otro derecho real o la posesión al tiempo de la iniciación de la comunidad.

Los adquiridos durante la comunidad por herencia, legado o donación, aunque sea conjuntamente por ambos/as, y excepto la recompensa debida a la comunidad por los cargos soportados porésta.

Los adquiridos por permuta con otro bien propio, mediante la inversión de dinero propio, o la reinversión del producto de la venta de bienes propios, sin perjuicio de la recompensa debida a la comunidad si hay un saldo soportado por ésta. Sin embargo, si el saldo es superior al valor del aporte propio, el nuevo bien es ganancial, sin perjuicio de la recompensa debida al/ a la cónyuge propietario/a.

Los créditos o indemnizaciones que subrogan en el patrimonio de uno de los/las cónyuges a otro bienpropio.

Los adquiridos durante la comunidad, aunque sea a título oneroso, si el derecho de incorporarlos al patrimonio ya existía al tiempo de su iniciación.

La propiedad intelectual, artística o industrial, si la obra intelectual ha sido publicada o interpretada por primera vez, la obra artística ha sido concluida, o el invento, la marca o el diseño industrial han sido patentados o registrados antes del comienzo de la comunidad. El derecho moral sobre la obra intelectual es siempre personal del/ de la autor/a.

En primer lugar, debes seleccionar en el campo “Titularidad” la opción “Ganancial”.

Luego, en el campo “Porcentaje de titularidad” debes indicar el porcentaje de titularidad correspondiente al matrimonio en su conjunto.

Por último, en el campo “Valor de incorporación patrimonial” (valor de compra del bien) debes indicar el monto abonado por el matrimonio o la unión convivencial al momento de la adquisición del bien.

¿Qué debo considerar como bien familiar al momento de completar el formulario de declaración jurada?

Para declarar los bienes familiares, cuyos titulares son tus hijos/as menores no emancipados/as, las personas a tu cargo y/o tu cónyuge o conviviente, debés hacerlo del mismo modo que tus bienes propios, pero seleccionando en el campo “Titularidad” la opción“Familiar”.

Luego deberás consignar qué familiar es el/la titular (Hijo/a menor de edad / Persona a cargo / Cónyuge / Conviviente ) y el “Porcentaje de titularidad” debés indicar el porcentaje de titularidad correspondiente.

Por último, en el campo “Valor de incorporación patrimonial” (valor de compra del bien) se debe indicar el monto abonado al momento de la adquisición del bien.

Corresponde declarar únicamente aquellos cuya valuación supere los quince (15) salarios mínimos vitales y móviles ($437.400, a abril 2021).

Sin importar el porcentaje de titularidad sobre los bienes declarados, el valor fiscal o actual debe ser declarado en su totalidad.

En cambio, en el valor de incorporación patrimonial (valor de compra) se debe declarar el monto que aportaste para la adquisición.

Por ejemplo: Si sos titular del 50% de un terreno cuya valuación fiscal es $200.000 y el valor de compra total fue $2.000.000, debés declarar $200.000 como “Valuación Fiscal”, $1.000.000 como “Valor de Incorporación Patrimonial” y 50 como “Porcentaje de Titularidad”.

No, por razones de seguridad los formularios de carácter reservado quedan a resguardo de la autoridad de aplicación, toda vez que contienen datos de carácter sensible.

Luego de la presentación formal de los formularios por ante la O.F.I, se te expedirá un certificado de recepción de la misma.